【房地合一稅試算】房地合一稅全攻略|實用公式+節稅方法一篇搞懂

「我高雄房子持有6年,現在賣會被課房地合一稅嗎?能不能幫我試算一下要繳多少?」

不論你是第一次賣房的新手屋主,還是已經有過一次或多次賣房經驗,其實都可能遇到房地合一稅的課稅問題。房地合一稅聽起來很可怕,但其實只要了解基本原則,再搭配簡單的房地合一稅試算方式,你就能大致知道自己會不會被課稅、要繳多少。

本篇文章會用淺顯易懂的方式,帶你了解:

✅ 什麼情況會被課房地合一稅

✅ 哪些人可以免稅

✅ 怎麼試算可能的稅金

✅ 有哪些合法節稅方式

如果你正在考慮賣房,這篇文章你一定要看!

一、什麼是房地合一稅?

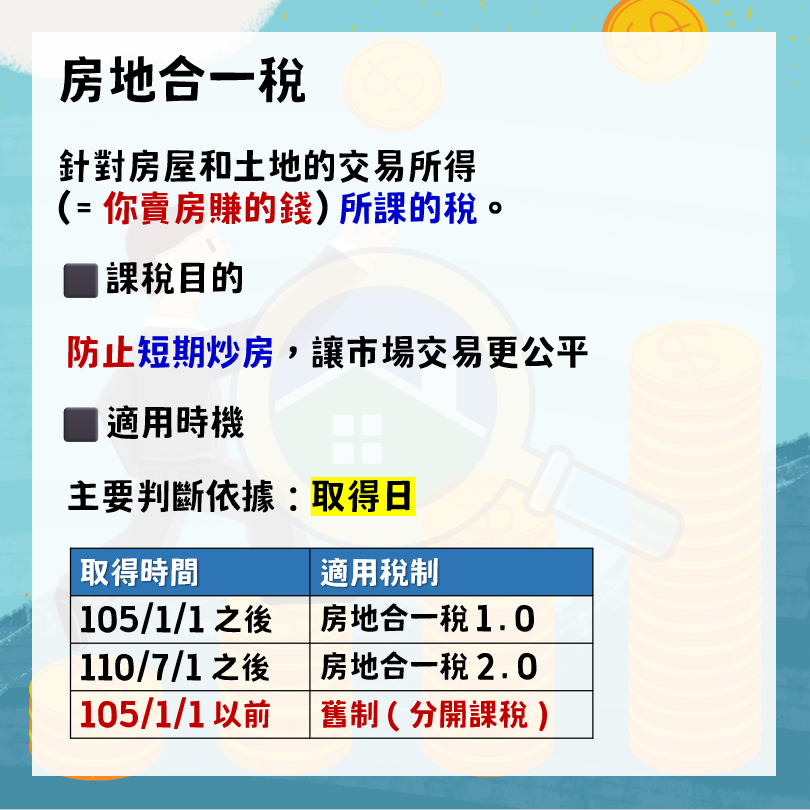

房地合一稅,是針對房屋和土地的交易所得(也就是你賣房賺的錢)所課的稅。

⬛ 課稅目的:防止短期炒房,讓市場交易更公平

⬛ 課稅依據:實價登錄資料

⬛ 計稅對象:個人、法人均適用,只要有房地產交易利得都可能被課稅

⬛ 計算基準:實際交易價-原購成本-費用=淨利(課稅基準)

1️⃣適用「房地合一稅」還是「舊制」?

房地合一稅是從 105 年 1 月 1 日開始實施的,在那之前,房屋和土地是分開課稅,也就是「舊制」。

主要判斷依據:取得日

| 取得時間 | 適用稅制 |

| 105年1月1日之後取得 | 適用房地合一稅 1.0 |

| 110年7月1日之後取得 | 適用房地合一稅 2.0 |

| 105年1月1日以前取得 | 適用 舊制(分開課稅) |

2️⃣房地合一稅 2.0 和 1.0 有什麼差異?

房地合一 2.0 是政府針對「短期炒房、轉單套利、租稅規避」的升級版,讓稅制更公平、房市更穩定。

⬛1.0 寬鬆:不課預售屋、稅率較低、節稅空間比較大

⬛2.0 嚴格:預售屋也要課稅、短期買賣稅很重(最高45%)、節稅要實質憑證

| 持有期間 | 1.0 稅率 | 2.0 稅率 |

| 1 年內 | 45% | 45% |

| 1~2 年內 | 35% | |

| 2~5 年內 | 20% | 35% |

| 5~10 年內 | 20% | |

| 10 年以上 | 15% | 15% |

📢2.0 對短期買賣課更重(1年內高達 45%)

二、計算方式

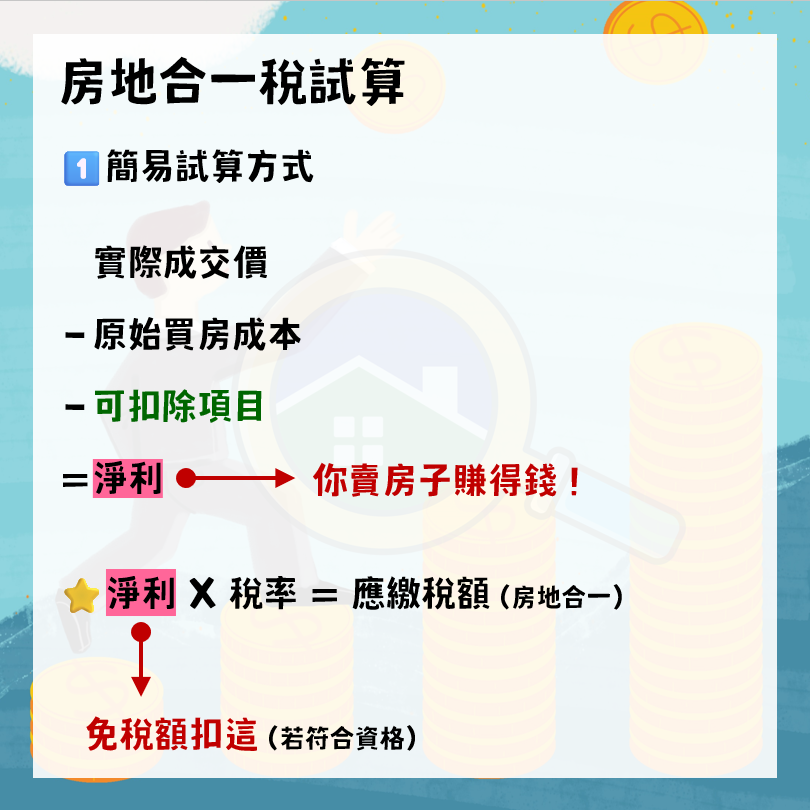

1️⃣簡易試算方式:

⭐實際成交價 - 原始買房成本 - 可扣除費用 = 淨利

⭐淨利 X 稅率 = 應繳房地合一稅額

2️⃣可扣除項目

| 項目 | 簡要說明 |

| 房屋與土地買價 | 包含購買契約上記載的成交總價(實價登錄金額) |

| 契稅 | 購屋時繳納的契稅,可列入成本 |

| 印花稅 | 房屋買賣契約上貼的印花稅 |

| 規費 | 包括登記規費、謄本費等 |

| 代書費/律師費 | 包括產權過戶、法律諮詢相關費用 |

| 裝潢與修繕費用 | 房屋整修、裝潢(如水電、磁磚、油漆、隔間)等實支費用,需有合法發票 |

| 仲介費 | 透過房仲購屋時支付的服務費,需有收據或發票 |

| 貸款手續費 | 與貸款銀行收取的開辦費等 |

| 驗屋費 | 購屋前驗屋費用,若可舉證亦可列入 |

📢 注意事項:

⬛要有憑證:發票、契約、收據等,最好完整保存。

⬛實支實付原則:只有真正支付的費用才能列入。

⬛不可扣項目:如家具、家電等「可搬動資產」無法列入成本。

| 👨💼房譯使者-小天 只要有憑證,就能報稅用😇 無發票但有實際付款的項目,仍可附付款證明或簡易契約嘗試申報,但需視稅務員認定(風險較高) |

如果沒有保留任何裝潢發票或費用單據,政府允許用「標準扣除法」來試算成本,也就是:

⭐費用扣除額 = 房地成交總價 × 3%

3️⃣稅率

個人(自然人)

| 身份別 | 持有期間 | 適用稅率 |

| 境內自然人 | 2年以內 | 45% |

| 超過2年未逾5年 | 35% | |

| 超過5年未逾10年 | 20% | |

| 超過10年 | 15% | |

| 非境內自然人 | 2年以內 | 45% |

| 超過2年 | 35% |

📢 境內自然人:持有年限越長,稅率越低,可適用自用住宅400萬免稅條件。

| 👨💼房譯使者-小天 房地合一稅對「持有未滿2年就出售」的房子課很重的稅喔! 賣房利潤最高可能被課到 45%,建議能撐過兩年再賣,稅會差很多! |

法人

| 身份別 | 持有期間 | 適用稅率 |

| 境內法人 | 2年以內 | 45% |

| 超過2年未逾5年 | 35% | |

| 超過5年 | 20% | |

| 非境內法人 | 2年以內 | 45% |

| 超過2年 | 35% |

📢 請注意,法人無法適用自用住宅的免稅優惠。

4️⃣持有期間

起算點:取得房地產的登記完成日(如買賣移轉登記完成日)

結束點:出售移轉登記完成日

| 👨💼房譯使者-小天 1.持有期間是採「登記日到登記日」為準,不是簽約日! 2.如果買賣簽很早,但過戶拖到很晚才完成登記,會導致持有期間變長或變短!可能影響稅率! |

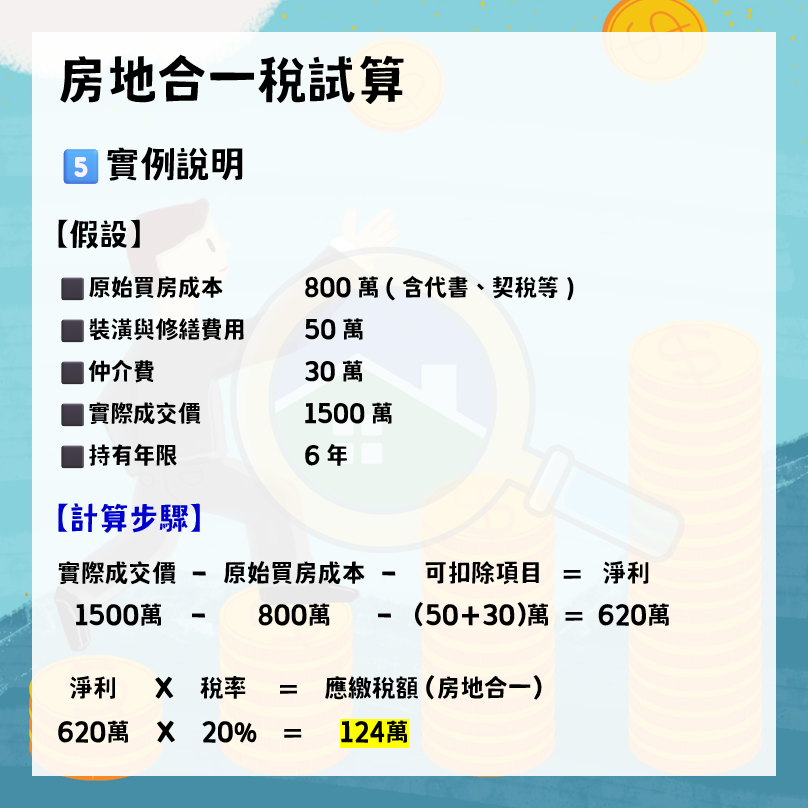

5️⃣實例說明

【假設】

⬛原始買房成本:800 萬(含代書、契稅等)

⬛裝潢與修繕費用:50 萬

⬛仲介費:30 萬

⬛實際成交價:1,500 萬

⬛持有年限:6 年

【計算步驟】

⭐實際成交價 - 原始買房成本 - 可扣除項目 = 淨利

1500萬 - 800萬 - (50萬+30萬) = 620萬

⭐淨利 X 稅率 = 應繳稅額(房地合一)

620萬 X 20% = 124萬

✅ 若有其他可列舉扣除費用(如土地增值稅),稅額還可以再降低!

三、節稅方式⭐

1️⃣發票保存(可扣除費用)

2️⃣減稅條件

在房地合一稅制度中,針對一些特定困難情況或社會弱勢情境,設有「減稅或免稅的特別規定」,可以幫助民眾在不得已的狀況下減輕稅負。以下是房地合一稅減稅申請中最常見、最實用情況:

| 減稅條件 | 說明 |

| 非自願離職/調職 | 例如被裁員、資遣、公司調職到外縣市,無法繼續居住原屋。 |

| 重大傷病 | 自己或直系親屬罹患重病(癌症、中風、重大手術等)導致需賣屋應急。 |

| 無力清償債務 | 房貸壓力、失業收入中斷等,無法再維持原本房貸支出。 |

| 房屋遭災或安全疑慮 | 火災、水災、地震、鄰居越界破壞建築等,導致無法繼續居住。 |

| 繼承取得導致共有或爭產 | 多人繼承房屋,無法協議使用,只能出售變現,或法院強制處分。 |

| 離婚分產 | 夫妻協議財產處分或法院判決分割,被迫出售不動產分配。 |

3️⃣自用住宅 400 萬免稅⭐

Q:我可以用「自用住宅免稅」嗎?

你若是第一次賣房,很可能符合這條件,稅金就可以直接歸零。需同時滿足4條件:

⬛房屋和土地都在你、配偶、未成年子女名下

⬛這間房有實際居住,且連續自住滿6年(不能出租、營業)

⬛過去6年沒有用過這個免稅資格

⬛賣房淨利不超過400萬

Q:曾經賣過房,這次再賣還能免稅嗎?

為了防止頻繁利用免稅優惠進行投資炒作,稅法規定:

個人、其配偶、未成年子女在交易前6年內,未曾適用自用住宅400萬元免稅額。

✅ 只要距離上次使用自用住宅免稅超過6年,即可使用免稅資格

| 👨💼房譯使者-小天 超過400萬淨利的部分才課稅,這對自住屋主來說幫助非常大!要特別留意! |

4️⃣重購退稅條件⭐

若你賣掉房屋後在兩年內購買另一間自住住宅,並符合以下條件,就可申請退稅:

⬛新購房地產需登記在本人或配偶、未成年子女名下

⬛新購房為實際居住用途

⬛賣房後兩年內完成購買並辦理退稅

| 👨💼房譯使者-小天 實務上常有房地合一稅申請「自用免稅額」及「重購退稅」常犯錯誤,小天會再另外整理案例分享給大家😇 |

小天總結&建議

只要你在賣房時有賺到錢,原則上都會被納入房地合一稅的課稅範圍。但並不是人人都需要繳哦!

📢給買方(未來屋主)的建議

近期打算要買房的您,未來也會有高度可能性進行出售,以下給您一些建議:

1️⃣如果你打算自住,建議持有至少6年再轉售,能享受免稅或較低稅率

2️⃣保留所有買房費用憑證(契稅、代書費、裝潢費等),以備將來賣房節稅使用

3️⃣未來如果想享自用免稅,要注意屋主登記身份(房子登記在誰身上)

📢給賣方(現在屋主)的建議

不同屋主狀況不同,關鍵在於持有時間、房屋用途、成本證明等等,以下給您一些建議:

1️⃣若有打算賣房,賣前先試算房地合一稅,確認是否符合免稅或節稅條件

2️⃣趁還沒出售前檢查有無遺失的裝潢發票、契稅憑證、仲介費用單據等

3️⃣若計畫換屋,可考慮「賣舊買新」後辦理重購退稅

4️⃣不確定怎麼試算?歡迎找房仲協助,賣前做好功課,才不會賣完才發現要繳幾十萬稅!

📩 如果你需要免費試算或想了解怎麼節稅,小天可以協助你初步估算,讓你多拿回一點賣房收入。歡迎留言或私訊我!